近日,有“AI制药”之称的晶泰科技向港交所递交招股书,中信证券为独家保荐人。

晶泰科技此次将以港交所新推出的18C规则申请上市,并有望成为第二家以此类规则上市的科技企业。

3年累计亏损超40亿

资料显示,成立于2015年的晶泰科技,是采用量子物理、人工智能、云计算等方式赋能的创新型研发平台,为制药及材料科学等相关企业、创新公司提供药物及材料科学研发解决方案及服务。

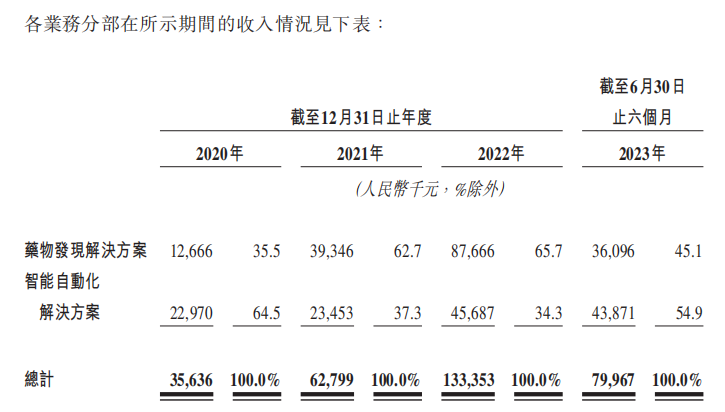

需要指出的是,虽然晶泰科技营收的年复合增长率高达93.4%,但净利方面却持续亏损,过去3年累计亏损超40亿元。2020-2022年及2023年1-6月,晶泰科技的收入分别为3560万元、6280万元、1.33亿元和8000万元;录得亏损净额分别为7.34亿元、21.37亿元、14.39亿元和6.2亿元。

招股书显示,晶泰科技的各项费用大幅攀升,持续挤压了利润空间。其中,研发开支、一般行政开支均超过当年的收入。2020-2022年以及2023年1-6月,公司研发开支分别为8354万元、2.13亿元、3.59亿元、2.34亿元,在收入中的占比分别为234.4%、338.5%、269.2%和293.1%;一般行政开支分别为4749万元、1.37亿元、2.04亿元和1.01亿元,在收入中的占比分别为133.3%、218.2%、153.3%和126.5%。

此外,同期公司的销售及营销开支分别为1708万元、2741万元、4043万元及2964万元,约占收入的47.9%、43.7%、30.3%及37.1%。

关于盈利预期,晶泰科技在招股书中称,预计2023年公司将继续亏损,主要是由于增加研发活动、实施商业化计划及以股份为基础的付款开支等相关的预期成本及开支。

与此前递表的英矽智能有所不同,晶泰科技并无自研管线。截至目前,晶泰科技为全球100多家生物技术与制药公司及研究机构提供服务,其中包括全球前20大生物技术与制药公司中的16家。2020-2022年及2023年1-6月,公司来自五大客户的收入分别为2990万元、3880万元、6610万元及3310万元,占同期总收入的83.9%、61.8%、49.6%及41.4%。

尽管对大客户的依赖有所降低,但客户留存率却也出现大幅波动。期内,公司的客户留存率分別为53.8%、67.5%、51.4%和51.4%。

负债总额超百亿元

持续亏损的晶泰科技,期内经营活动所用现金净额均告负,分别为-1.67亿元、-2.54亿元、-4.29亿元、-2.99亿元。

对此,晶泰科技表示,由于公司所处行业技术发展迅速,需要在研发方面投入大量的财务及人力资源。如果研发开支继续大幅增加,可能会在短期内对公司盈利及经营现金流量造成不利影响。

与此同时,晶泰科技的负债总额也一路走高。截至2020年末、2021年末、2022年末,公司的负债总额分别为35.98亿元、79.86亿元和96.26亿元。今年6月底,这一数据再创新高,达104.28亿元。此外,公司的资产负债率分别为171.87%、182.25%、223.02%和244.44%。

自成立以来,晶泰科技经过Pre-A轮至D轮融资,融资额为7.32亿美元,其中不乏腾讯、红杉、中国人寿、谷歌以及Mirae Asset、Alphabet等知名投资机构。弗若斯特沙利文数据显示,晶泰科技在全球人工智能赋能的药物研发公司中融资总额排名第一。

2021年7月,晶泰科技获得D轮融资,共计3.8亿美元,交易后的估值达19.68亿美元。彼时,晶泰科技曾考虑赴美上市,计划搁浅后才转战香港资本市场。由于公司扭亏暂不明朗,晶泰科技亟需通过上市获得融资。

关于晶泰科技的上市进展,中国网财经将继续保持关注。